2022年の税制改正で、住宅ローン減税(控除)が2025年12月31日まで延長された一方、2024年以降に入居する場合の要件が、原則として省エネ基準を満たす住宅のみが対象となるなどの変更が行われました。

住宅ローン減税とは?

住宅ローン減税は、住宅ローンを利用して住宅を取得した人が、一定の要件を満たすことで所得税(あるいは住民税の一部)が還付される制度です。年末時点の住宅ローン残高の0.7%(最大35万円)が最長13年間還付されますので、経済的メリットが大きい制度といえます。

主な適用要件は以下のとおりです。

・自ら居住する住宅

・床面積が50㎡以上

・合計所得金額が2,000万円以下

・住宅ローン借入期間が10年以上

・引渡しまたは工事完了から6カ月以内に入居

※合計所得金額1,000万円以下で、19歳未満の子どもがいる世帯や夫婦のどちらかが39歳以下の世帯においては、床面積が「40㎡以上50㎡未満」も住宅ローン減税の対象となります。その場合、2024年12月31日以前に建築確認を受けていることが必要となります。

2024年以降に入居する場合の変更点

2024年以降に変更となるのは、新築住宅あるいは買取再販の取得の場合です。中古住宅に関しては、変更はありません。また、19歳未満の子どもがいる世帯や夫婦のどちらかが39歳以下の世帯については、子育て支援を目的に「2022年・2023年入居」(図表1参照)の水準が維持されます。

1,対象となる借入限度額(最大控除額)が変わる

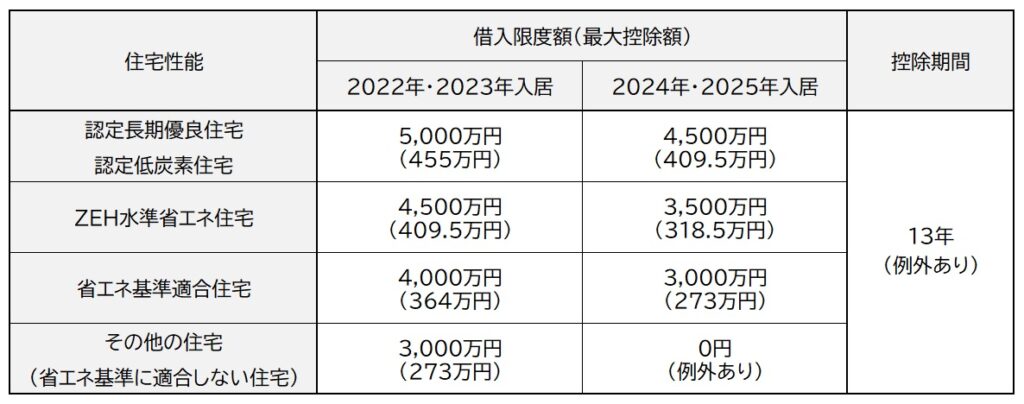

2024年以降、控除率に変更はないものの、住宅ローン減税の対象となる借入限度額が変更となりますので、これまでと比べると減税額が小さくなる場合があります。

以下の図表1で住宅ローン減税の対象となる借入限度額(最大控除額)の変更点をまとめました。

2,省エネ基準を満たさない新築住宅は対象外

最も大きな変更点は、省エネ基準に適合しない新築住宅は住宅ローン減税の対象外となることですが、2024年以降入居でも以下のいずれかの要件を満たすことで、例外的に住宅ローン減税を受けることができます。

(1)2023年12月31日までに建築確認申請を受けている

(2)2024年6月30日までに竣工済み

これらの条件に該当する場合でも、対象となる借入限度額は3,000万円から2,000万円に下がり、控除期間についても、この場合に限り13年から10年に短縮されます。

3,省エネ基準適合住宅の借入限度額が変わる

長期優良住宅やZEH水準などは、2024年以降も引き続き住宅ローン減税の対象となりますが、借入限度額が500万円もしくは1,000万円減少します。

4,省エネ基準に適合する証明書が申請時に必要

住宅ローン減税の申請に省エネ基準に適合する証明書「建設住宅性能評価書」や「住宅省エネルギー性能証明書」等が必要となります。

<まとめ>住宅ローン減税活用のポイント

ここまで、2024年以降の住宅ローン減税について解説しました。

住宅ローン減税が使える新築住宅であっても、住宅・省エネ性能によって13年間の最大控除額に大きな違いがあることはお分かりいただけたかと思います。

最大控除額と実際の控除額は、年収(納めている所得税や住民税の額)や借入金額によっても変わります。特に19歳未満の子どもがいる世帯や夫婦のどちらかが39歳以下の世帯については、子育て支援を目的とした税制上の優遇もありますので、事前にしっかりと試算しておくようにしましょう。

また、住宅性能は減税額だけでなく、住環境や購入予算、維持費、安全性にも影響します。

ちなみに、2026年以降の住宅ローン減税についてお伝えしておくと、制度自体が廃止されることは考えづらいですが、2022年に続く控除率の見直しや省エネ性能による最大控除額が変更される可能性は考えられます。

例年12月ごろに閣議決定される税制改正大綱で、住宅ローン減税制度の最新情報を把握しつつ、ハウスメーカーの相談会などを通じて理解を深め、最適なタイミングでの納得の家づくりを実現しましょう。

written by 吉満 博